Tìm hiểu cổ phiếu chứng khoán là gì ?

Cổ phiếu là giấy chứng nhận số tiền nhà đầu tư đóng góp vốn vào công ty phát hành. Cổ phiếu là chứng chỉ do công ty cổ phần phát hành hoặc ghi sổ xác nhận quyền sở hữu một hoặc một số cổ phần của công ty đó. Người mua và nắm giữ cổ phiếu trở thành cổ đông và đồng thời là chủ sở hữu của công ty phát hành ra cổ phiếu đó.

Chứng khoán là những chứng chỉ của các công ty có giá trị chuyển đổi thành tiền. Chứng chỉ này có thể thể là giấy chứng nhận phát hành cổ phiếu, trái phiếu của công ty, doanh nghiệp là hoặc dữ liệu trong máy tính của trung tâm lưu ký chứng khoán, xác nhận bạn đã mua hay sở hứu cổ phiếu của một công ty nào đó.

Cổ phiếu chứng khoán là một loại giấy chứng nhận sở hữu một phần vốn của một công ty. Khi bạn mua cổ phiếu của một công ty, bạn đang mua một phần sở hữu của công ty đó. Cổ phiếu chứng khoán thường được niêm yết trên các sàn giao dịch chứng khoán và có thể được mua bán giữa các nhà đầu tư. Giá trị của cổ phiếu chứng khoán thường biến động theo thị trường và tình hình kinh doanh của công ty. Nếu công ty phát triển tốt và có lợi nhuận, giá trị cổ phiếu sẽ tăng lên và ngược lại ngoài ra giá cổ phiếu chứng khoán còn phụ thuộc vào yếu tố cung cầu trên thị trường.

Cổ phiếu chứng khoán có 2 loại:

1,Cổ phiếu: là chứng chỉ góp vốn vào một công ty nào đó để kinh doanh

2,Trái phiếu: là chứng chỉ cho công ty vay một số tiền với thời hạn và lãi xuất nhất định theo thỏa thuận

Các dạng của cổ phiếu

Khi xem xét Cổ phiếu của các cổ phần, thường có sự phân biệt cổ phiếu được phép phát hành, cổ phiếu đã phát hành, cổ phiếu quỹ, cổ phiếu đang lưu hành trên thị trường.

- Cổ phiếu được phép phát hành: Khi công ty cổ phần được thành lập, thì được phép phát hành cổ phiếu để huy động vốn. Tuy nhiên luật pháp các nước quy định công ty phải đăng ký tổng số cổ phiếu của công ty và phải ghi trong điều lệ công ty và được gọi là cổ phiếu được phép phát hành hay cổ phiếu đăng ký. Cổ phiếu được phép phát hành là số lượng cổ phiếu tối đa của một công ty có thể phát hành từ lúc bắt đầu thành lập cũng như trong suốt quá trình hoạt động. Khi cần có sự thay đổi số lượng cổ phiếu được phép phát hành thì phải được đa số cổ đông bỏ phiếu tán thành và phải sửa đổi điều lệ công ty.

- Cổ phiếu đã phát hành: là cổ phiếu mà công ty được bán ra cho các nhà đầu tư trên thị trường và công ty đã thu về được toàn bộ tiền bán số cổ phiếu đó, nó nhỏ hơn hoặc tối đa bằng với số cổ phiếu được phép phát hành.

- Cổ phiếu quỹ: là cổ phiếu đã được giao dịch trên thị trường và được chính tổ chức phát hành mua lại bằng nguồn vốn của mình. Số cổ phiếu này có thể được công ty lưu giữ một thời gian sau đó lại được bán ra. Luật pháp một số nước quy định số cổ phiếu này không được bán ra mà phải hủy bỏ. Cổ phiếu quỹ không phải là cổ phiếu đang lưu hành, không có vốn đằng sau nó, do đó không được tham gia vào việc chia lợi tức cổ phần và không có quyền tham gia biểu quyết, bỏ phiếu.

- Cổ phiếu đang lưu hành: là cổ phiếu đã phát hành, hiện đang lưu hành trên thị trường và do các cổ đông đang nắm giữ. Số cổ phiếu đang lưu hành được xác định như sau:

Số cổ phiếu đang lưu hành = Số cổ phiếu đã phát hành – Số cổ phiếu quỹ

Trong trường hợp công ty có cả hai loại cổ phiếu thường và cổ phiếu ưu đãi, người ta sẽ xác định cụ thể cho từng loại một. Số cổ phiếu thường đang lưu hành là căn cứ quan trọng để phân chia lợi tức cổ phần trong công ty.

Dựa vào hình thức cổ phiếu, có thể phân biệt cổ phiếu ghi danh và cổ phiếu vô danh.

- Cổ phiếu ghi danh: là cổ phiếu có ghi tên người sở hữu trên tờ cổ phiếu. Cổ phiếu này có nhược điểm là việc chuyển nhượng phức tạp, phải đăng ký tại cơ quan phát hành và phải được Hội đồng Quản trị của công ty cho phép.

- Cổ phiếu vô danh: là cổ phiếu không ghi tên người sở hữu. Cổ phiếu này được tự do chuyển nhượng mà không cần thủ tục pháp lý.

Dựa vào quyền lợi mà cổ phiếu đưa lại cho người nắm giữ, có thể phân biệt cổ phiếu phổ thông và cổ phiếu ưu đãi – Đây là cách phân loại phổ biến nhất khi nói đến cổ phiếu của một công ty

- Là loại cổ phiếu có thu nhập phụ thuộc vào hoạt động kinh doanh của công ty. Người sở hữu cổ phiếu phổ thông được tham gia họp Đại hội đồng cổ đông và được bỏ phiếu quyết định những vấn đề quan trọng nhất được đưa ra của công ty, được quyền bầu cử và ứng cử vào Hội đồng Quản trị của công ty.

- Cổ phiếu của công ty không có thời hạn hoàn trả, vì đây không phải là khoản nợ đối với công ty.

- Cổ đông được chia phần giá trị tài sản còn lại khi thanh lý công ty sau khi công ty đã thanh toán các khoản nợ và thanh toán cho các cổ đông ưu đãi.

- Người góp vốn vào công ty không được quyền trực tiếp rút vốn ra khỏi công ty, nhưng được quyền chuyển nhượng sở hữu cổ phần dưới hình thức bán lại cổ phiếu hay dưới hình thức quà tặng hay để lại cho người thừa kế. Chính điều này đã tạo ra tính thanh khoản cho cổ phiếu công ty, đồng thời cũng hấp dẫn nhà đầu tư.

- Được quyền ưu tiên mua cổ phiếu khi công ty phát hành cổ phiếu mới để tăng vốn.

- Được quyền triệu tập đại hội đồng cổ đông bất thường theo luật định.

- Cổ đông thường cũng phải gánh chịu những rủi ro mà công ty gặp phải, tương ứng với phần vốn góp và chỉ chịu trách nhiệm giới hạn trong phạm vi số lượng vốn góp vào công ty.

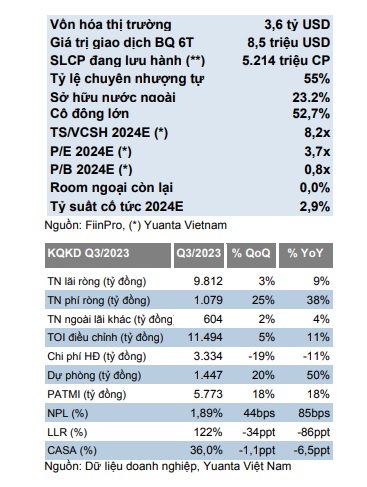

Để đánh giá và so sánh giá các cổ phiếu trong ngành ChungkhoanGroup thường sử dụng chỉ số P/E hoặc P/B để xác định.

Vậy làm sao để mua bán cổ phiếu chứng khoán ?

Chơi chứng khoán rất đơn giản chỉ cần mở một tài khoản chứng khoán và giao dịch online tại nhà qua điện thoại hay gọi điện đặt lệnh qua nhân viên môi giới chứng khoán tại nơi mở tài khoản CK. Chơi không hạn chế về vốn tuy nhiên bạn cần phải nắm rõ thông tin về thị trường cũng như biến động giá chứng khoán để có quyết định mua bán hợp lý thông thường 1 sóng chứng khoán bạn có thể kiếm được từ 20 -50% số tiền ban đầu tư ban đầu so với lãi suất ngân hàng là một con số khá đáng kể phải không nào.

ChungkhoanGroup Kết nối đầu tư chứng khoán, tìm và đầu tư cổ phiếu giá trị