Ngân hàng TMCP Quốc tế (VIB) 2024 Tập trung xử lý chất lượng tài sản

LNTT quý 1 đạt 2,502 tỷ VNĐ (-7% YoY), hoàn thành 21% dự phóng của KBSV: Tăng trưởng tín dụng đạt 0.5% YTD phản ánh diễn biến ảm đạm của nền kinh tế trong mùa thấp điểm 3 tháng đầu năm. Thu nhập ngoài lãi (NOII) có kết quả tích cực bù đắp cho sự sụt giảm của thu lãi thuần (NII), tựu chung Tổng thu nhập hoạt động (TOI) vẫn có mức tăng trưởng 8% YoY. Tuy nhiên, chi phí hoạt động và chi phí tín dụng đều tăng (+19% YoY và 41% YoY) nên LNTT của ngân hàng giảm nhẹ 7% YoY, đạt hơn 2,500 tỷ VNĐ – hoàn thành 20% dự phóng của năm của KBSV.

Triển vọng tín dụng dự kiến tốt hơntrong nửa sau năm 2024: Chúng tôi quan sát thấy tín dụng của ngân hàng VIB thường có mức tăng tốt hơn từ quý 2 trở đi, do vậy KBSV vẫn giữ kỳ vọng ngân hàng có thể đạt mức tăng trưởng 16% trong năm nay. Động lực hoàn thành hạn mức đến từ (1) Cho vay mua nhà sẽ động lực tăng trưởng chính (tăng trưởng 20% YoY); (2) cho vay mua xe hồi phục 15% YoY từ nền thấp; (3) cho vay bán buôn sẽ có mức tăng trưởng tốt hơn so với các năm trước.

Đẩy mạnh xử lý tài sản và thu hồi nợ đã xoá gia tăng nguồn thu nhập khác: KBSV đánh giá cao chất lượng khách hàng và tài sản thế chấp cho những khoản vay của VIB và chiến lược quản trị rủi ro của ngân hàng giúp tăng khả năng thu hồi những khoản nợ đã xoá. BLĐ cho biết dự kiến nợ thu hồi trong năm 2024 khoảng 1,000-1,500 tỷ VNĐ, đến năm 2025 có thể khôi phục 70% các khoản vay đã xoá. Ngoài ra, VIB cũng đang tích cực triển khai các giải pháp quản trị rủi ro để kiểm soát NPL tăng thêm. NPL dự phóng cho năm 2024 sẽ giảm về 3.3% từ mức 3.6% cuối quý1.

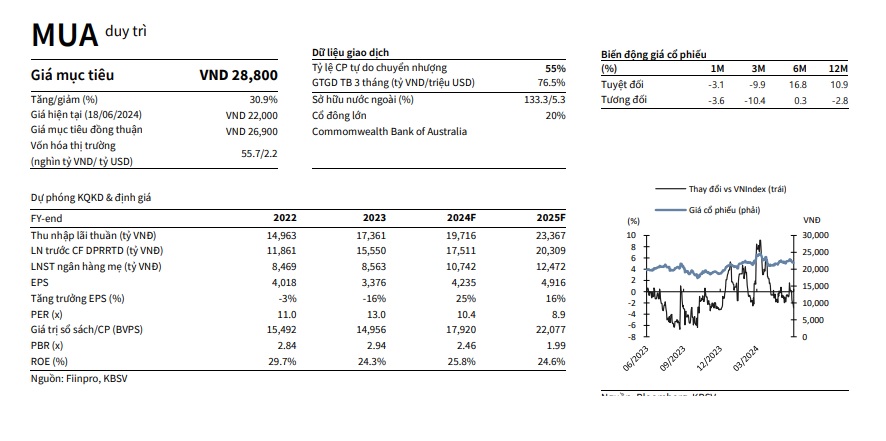

Định giá – Khuyến nghị: MUA – Giá mục tiêu 28,800 VNĐ/CP: Sau khi điều chỉnh dự phóng với một số nguồn thu và chi phí dự phòng, chúng tôi nâng định giá cổ phiếu VIB lên mức 28,800 VNĐ/CP. Khuyến nghị MUA với tiềm năng tăng giá là 31% so với giá đóng cửa ngày 20/06/2024.

Triển vọng tín dụng dự kiến tốt hơn trong nửa sau năm 2024

Tăng trưởng tín dụng mặc dù chỉ đạt 0.5% YTD trong 3 tháng đầu năm song vẫnkhả quan hơn mức tăng trưởng toàn ngành là 0.26%, và tích cực so với cùng kỳ năm trước khi dư nợ của VIB ghi nhận mức tăng trưởng âm 1.3% trong quý 1/2023. Chúng tôi quan sát thấy tín dụng của VIB thường có mức tăng tốt hơn từ quý 2 trở đi, do vậy KBSV vẫn giữ kỳ vọng ngân hàng có thể đạt mức tăng trưởng 16% trong năm nay. Động lực hoàn thành hạn mức đến từ

– Cho vay mua nhà sẽ động lực tăng trưởng chính, kỳ vọng tăng trưởng

20% YoY khi: (1) thị trường BĐS thứ cấp với phân khúc căn hộ chung cư

(sản phẩm cho vay chính của VIB) đã ấm dần trong 2 tháng trở lại đây,

ngày càng thu hút sự quan tâm của người mua; (2) VIB tiếp tục cung

cấp các gói hỗ trợ cho vay mua nhà, ưu đãi về lãi suất để hỗ trợ và thúc

đẩy nhu cầu của khách hàng; (3) kinh tế vĩ mô đang ổn định và sẽ hồi

phục trong 2H2024.

– Cho vay mua ô tô được kỳ vọng tăng trưởng 15% YoY trên nền thấp mà

năm 2023 khó khăn tạo ra. Ngân hàng cho biết đã nhận thấy tín hiệu

tích cực từ vay mua ô tô trong quý 1. VIB sẽ tiếp tục duy trì vị thế số 1

trên thị trường cho vay mua ô tô (với thị phần đã tăng thêm 4% trong

quý 1 lên 16%), phát huy lợi thế khi có quan hệ hợp tác với hơn 1,000

showrooms trên cả nước.

– Ngoài ra, năm 2024 VIB cũng có định hướng phát triển ngân hàng bán

buôn – cho vay nhóm KHDN (hiện đóng góp 15% tổng tín dụng). Ngân

hàng cho biết với lĩnh vực này sẽ tập trung vào các công ty đầu ngành

và khai thác hệ sinh thái của họ. Do vậy chúng tôi cũng kỳ vọng cho

vay bán buôn sẽ có mức tăng trưởng tốt hơn so với các năm trước.

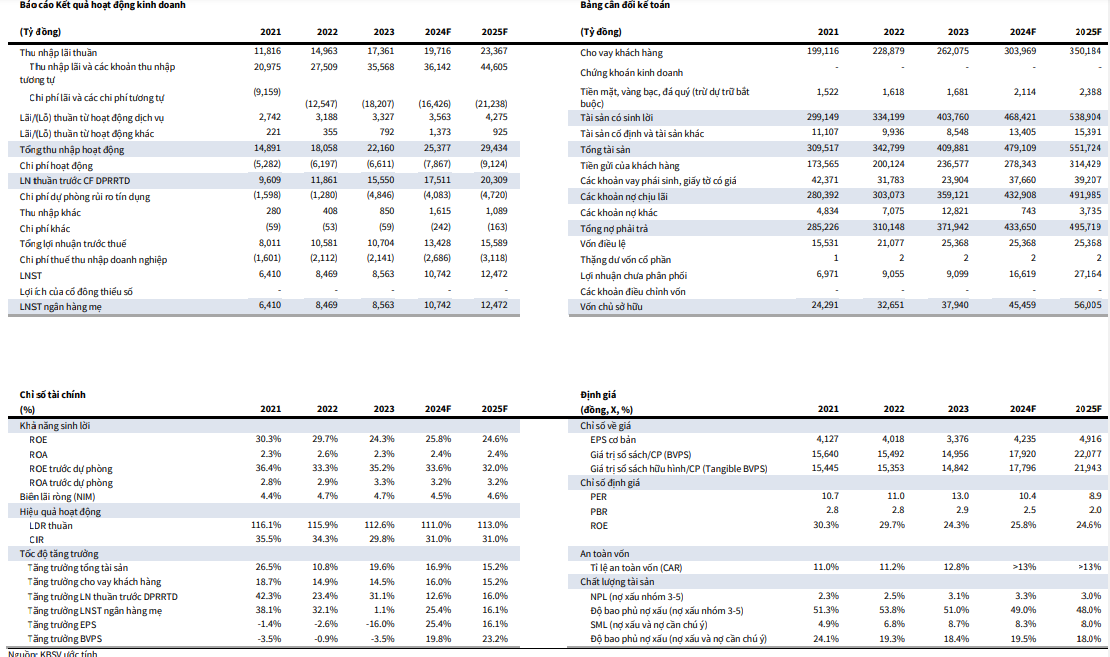

Dự phóng kết quả kinh doanh